Os resultados acumulados de 2022 saem em meados de janeiro do novo ano, mas já há duas certezas. Uma, os perfis de investimentos da Funsejem nesses 11 meses têm desempenho bem superior ao do mesmo período de 2021, em decorrência de alguns fatores. Os principais índices da Bolsa brasileira, que lá atrás amargaram -13%, se recuperaram e acumulam em torno de 7% de janeiro a novembro deste ano. As aplicações mais conservadoras, pós-fixadas, que em 2021 somaram 3,86% até novembro, foram impulsionadas pela elevação da taxa de juros Selic ao longo de 2022. Com isso, acumulam 11,51% de janeiro até o momento, se consolidando dentre as opções mais rentáveis. O que é melhor, proporcionando ganho real, pois a inflação saiu da casa de 9% para os atuais 5%.

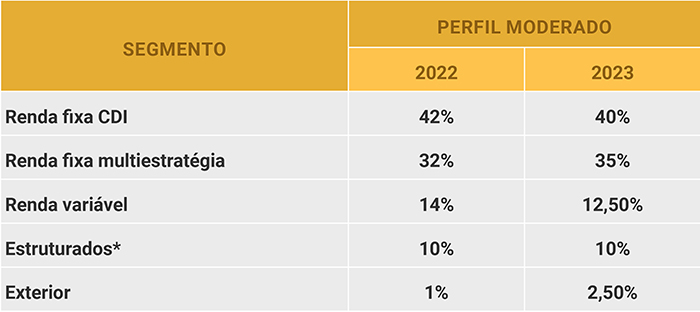

A segunda certeza é de que a volatilidade dos investimentos permanecerá muito presente em 2023. O motivo é o sentimento de incertezas que ronda a economia, com destaque para os desafios fiscais do país, que dificilmente serão resolvidos no curto prazo. A Funsejem avistou, assim, uma necessidade de pequenos ajustes na composição dos perfis dos investimentos. E eles foram então aplicados na Política de Investimentos do próximo ano, proposta pelo Comitê de Investimentos e pela Diretoria, e aprovada pelo Conselho Deliberativo (confira a íntegra aqui).

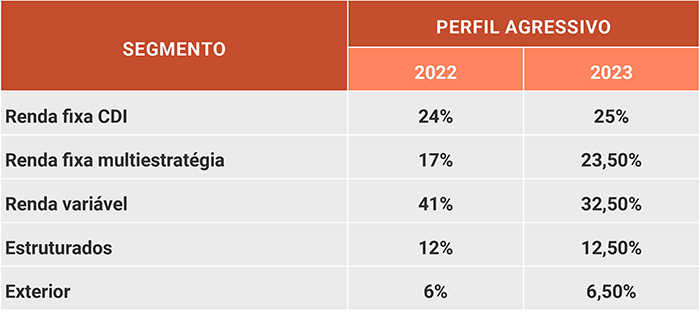

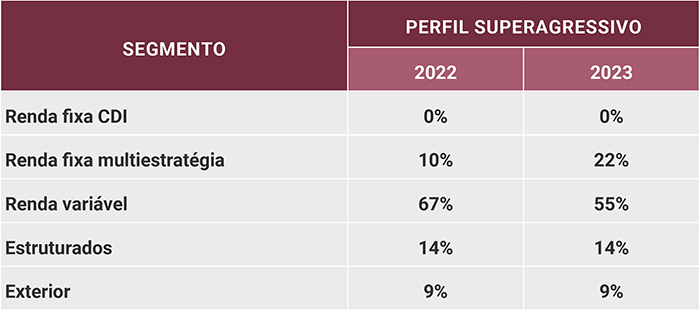

Apesar das alterações terem sido mínimas, o foco recaiu sobre a volatilidade que atinge parte das aplicações dos perfis moderado, agressivo e superagressivo, em especial as aplicações de renda variável, e investimentos dos segmentos exterior e estruturados. De acordo com o diretor José Serafim de Freitas, a Bolsa sempre demanda um olhar mais cauteloso, pois oscila consideravelmente.

“A renda variável é muito volátil, então nas simulações de carteiras a adotar em 2023, buscamos suavizar a volatilidade”.

A explicação faz todo sentido. Neste ano, as principais ações da Bolsa, ainda que variando bem e de forma positiva, perdem para as opções mais conservadoras, ligadas à taxa básica de juros da economia, a Selic. Este período de 11 meses, no entanto, é curtíssimo, contou com uma recessão econômica em países-chaves na cadeia global de suprimentos, como a China, inflação e taxas de juros altas, até mesmo na grande potência norte-americana. Sem falar na tradicional volatilidade de ano eleitoral, no ambiente interno. Um ano somente, em especial como esse de 2022, não poderia servir de parâmetro para um mercado acionário desbancando ativos de baixo risco.

Em recortes de períodos maiores, a pujança da renda variável torna-se mais fácil de ser notada. Se pegarmos o acumulado de cinco anos, por exemplo (dez17/nov22), o índice de ações IBrX, usado pela Funsejem como meta de ganhos no portfólio de alto risco dos perfis, registra uma variação de 61%. Isso é quase o dobro dos 36% conquistados pelos títulos públicos menos arriscados, os pós-fixados, como aponta o índice IMA-S.

“Os participantes que escolhem perfis como o agressivo e o superagressivo precisam ter a convicção de mirar o longo prazo. Esses perfis envolvem um elenco de ativos que no conjunto são mais complexos de administrar, e não podem ser avaliados em um curto espaço de tempo”, diz Freitas.

Nas adequações para os perfis em 2023, o diretor reafirma esta visão de futuro.

“Os integrantes do Comitê de Investimentos, diretores e conselheiros da Fundação consideraram adequada a gestão dos recursos neste ano, tendo em vista o cenário adverso. Os ajustes que aplicamos foram puramente técnicos, focando o longo prazo”.

Na comparação com a Política vigente, o dirigente explica que a renda variável foi um pouco reduzida, mas essa diminuição é compensada.

“Abrimos espaço para ativos como Exterior, a ser usado estrategicamente, aguardando o momento certo de entrarmos. A ideia é controlar o nível de volatilidade, balanceando mais a carteira de aplicações, de olho no cenário, especialmente nos momentos de mudanças bruscas que possam vir”.

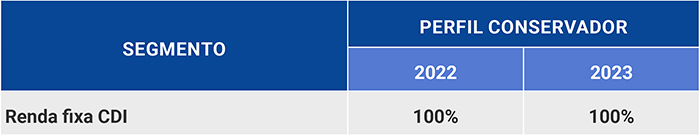

Nos portfólios de renda fixa, a Fundação contempla duas estratégias. Uma delas tem como objetivo de retorno superar o CDI, índice que reflete a variação da taxa Selic. Com exceção do superagressivo, os outros três perfis de investimento aplicam nesta renda fixa de menor risco. O conservador, de modo total, explorando os títulos públicos pós-fixados.

A segunda estratégia é a renda fixa composta de papéis que embutem juros pré-fixados, além dos indexados à inflação. Embora não admitam um nível excessivo de risco, estas aplicações são voláteis, tendem a oscilar no curto prazo, até negativamente, em momentos de mudança nas taxas de juros e na inflação. Por outro lado, tais papéis têm uma capacidade de ganho ao longo dos anos, com vistas a superar o clássico CDI. Essa renda fixa mais volátil não está presente no perfil conservador, apenas no moderado, no agressivo e no superagressivo.

Na Política de Investimentos, é possível conferir todos os segmentos de aplicação, e os limites determinados para cada perfil. O documento apresenta ainda outros parâmetros, como metas de rentabilidade, indicadores de volatilidade e bases legais. Somada à Política, características gerais dos perfis, descritas de forma resumida e explicativa, vídeos, podcasts e simulador formam um conjunto forte de apoio que a Funsejem oferece a quem investe no plano de previdência corporativo patrocinado pelas empresas Votorantim. Ter acesso a este conteúdo é fácil, basta navegar pelo site (aqui) e, em caso de dúvidas, contatar a entidade. Aproveite e potencialize os benefícios que uma aplicação como esta proporciona.

Alocação dos perfis por segmento de aplicação

* Fundos de investimento em empresas emergentes, dentre outros.

-

Sempre alerta!

Quando o assunto é investimento, sua análise precisa se basear no momento pelo qual passa o mercado financeiro, nas características da aplicação, e na adequação ao seu perfil de investidor. Os desempenhos, sejam de sua carteira pessoal ou da sua modalidade de investimento no plano de aposentadoria da Funsejem, devem ser considerados apenas como referência de gestão, e não como fator determinante para sua escolha, pois resultados passados não garantem rentabilidade futura.